贝莱德(BlackRock)增持了通胀挂钩债券,这家资产管理巨头表示,尽管价格压力持续存在,但它在3月份做出的这一举动是为了“迅速利用”市场对生活成本较低的定价。

上个月,在硅谷银行(Silicon Valley Bank)和Signature Bank突然倒闭后,债券收益率下降,因为投资者押注,其后果将导致美联储(fed)从加息和抗击通胀转向在预期中的衰退中降息。

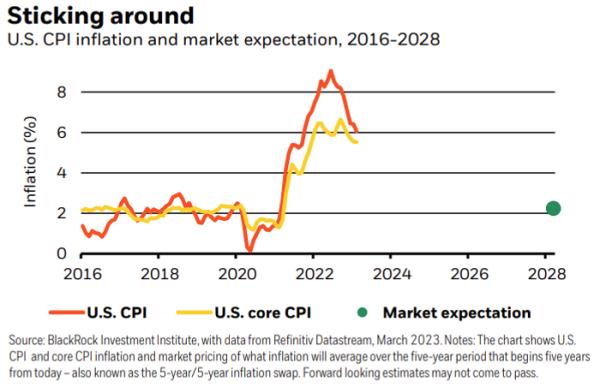

“美国核心通货膨胀率不会像市场预期的那样降至美联储2%的目标,”贝莱德投资研究所的策略师让·博伊文在4月10日的一份报告中说。他们的报告显示,市场对未来通胀的定价(即盈亏平衡通胀率)在3月份收窄,这表明投资者认为,由于银行业动荡和经济衰退临近,美国的高生活成本已降至2%。

贝莱德(BlackRock BLK)表示,它“利用此次定价调整,进一步增持了通胀挂钩债券。”贝莱德已经在战术上增持了通胀挂钩债券。

策略师们预计,“粘性通胀”将阻止2023年降息。他们说,紧张的劳动力市场正在“推动工资增长”,增加了价格压力,而“一些商品的通胀已经开始回升”。他们还指出,服务价格上涨"令核心通胀居高不下",并表示潜在的供应冲击,"比如OPEC+意外减产",可能引发"整体通胀短暂飙升"。

周三,投资者将获得3月份消费者价格指数(cpi)的最新通胀数据,包括剔除能源和食品价格的核心数据。

劳动力市场方面,美国劳工统计局4月7日公布的数据显示,3月份美国经济新增就业岗位23.6万个,失业率降至3.5%。

"公债收益率上扬,因数据显示美国就业市场依然紧张,"贝莱德策略师称。“我们认为,这会让通胀保持粘性,让美联储(fed)今年不太可能降息。”

美国国债收益率本周迄今一直在攀升。

FactSet数据显示,周二下午,10年期美国国债收益率(TMUBMUSD10Y)上涨约两个基点,至3.43%左右,而两年期美国国债收益率(TMUBMUSD02Y)上涨5个基点,至4.05%左右。

贝莱德(BlackRock)安硕(iShares)美洲投资策略主管加吉•乔杜里(Gargi Chaudhuri)上周在接受《市场观察》(MarketWatch)采访时表示,由于担心通胀持续上升可能高于市场预期,就“战术”配置而言,安硕TIPS债券ETF(+0.14%)可能是投资组合的一个“很好的补充”。该基金追踪美国国债通胀保值证券(TIPS)指数。

“新剧本”

贝莱德投资研究所(BlackRock Investment Institute)在报告中跟踪了消费者价格指数、核心CPI数据以及“从今天开始的五年内通货膨胀平均水平的市场定价”——一种被称为“5年/5年通货膨胀掉期”的措施。

贝莱德策略师表示,过去在经济低迷时期,与通胀挂钩的政府债券"表现更像风险资产","在经济低迷时期,其表现弱于名义政府债券。"

上个月,投资者似乎在遵循对经济衰退和银行稳定的担忧的“旧剧本”,但他们表示,“我们认为美国通胀在一段时间内仍将高于美联储的目标。”

报告称,尽管经济衰退将有助于冷却通胀,但贝莱德预计,一旦经济损害变得"明显",且在衰退变得"严重"之前,美联储将停止升息。“这意味着,美联储在制造实现通胀目标所需的深度衰退方面做得还不够,因此它将面临一些高于目标的通胀。”

美联储暂停加息后不一定会立即降息。在贝莱德看来,投资者对“多次降息”的预期,可能是在预期各国央行的“救市”,同时低估了通胀的持续性。

这些策略师表示:“我们运用新的策略,抓住机会在3月份增持通胀挂钩债券,这是我们最坚定的观点之一。”“我们认为,市场定价低估了持续的通胀,并利用3月份预期通胀下降的机会,增持了我们的头寸。”