嘿,亲爱的读者们,你们有没有想过这个问题:为什么在我们偌大的A股市场,上市公司财务造假引发全民愤怒,而在美国股市,投资者却可能想买入财务造假的公司? 这听起来可能有悖常理,但让我带您了解其中的奥秘。

在资本市场上,上市公司财务造假是一个普遍问题。 然而,这种现象在美国市场却受到了不同的对待。 以著名的安然财务造假事件为例,我们来看看该事件是如何引发资本市场的一场革命的。

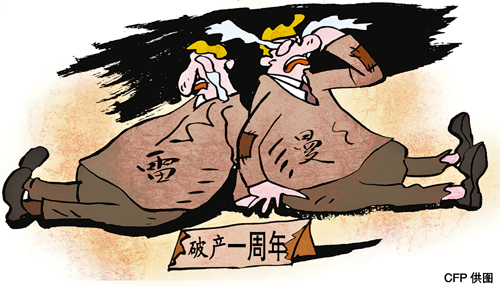

安然公司曾经是全球最大的能源交易商之一,但最终因财务欺诈丑闻而破产。 那么,这一事件对于那些无辜的投资者意味着什么呢?

事实上,安然公司的破产让很多投资者一夜之间失去了财富。 然而,在这场灾难中,有一群人却从中获利颇丰——那就是一些美股投资者。 他们敏锐地抓住了这次事件的机会,通过集体诉讼获得了高达71.4亿美元的赔偿。 这些补偿对于他们来说无疑是一笔巨款,也给他们带来了巨大的好处。

朋友们,你们可能注意到了,我刚才提到了“美国股票投资者”。 这并非偶然的参考。 因为在美国股市,投资者对于财务造假的公司表现出了不同的态度。 他们甚至希望收购那些犯有财务欺诈行为的公司,因为他们知道,如果这些公司被曝光,他们可以获得巨额赔偿金。 这种心态已经成为美国股市公开的秘密。

为什么会这样呢? 其实答案很简单:在美国股市,对于财务造假的公司处罚非常严厉。 一旦被发现,这些企业不仅会面临巨额罚款,更有可能破产清算。 对于协助机构来说,处罚同样令人震惊。 例如,全球五大会计师事务所之一的安达信会计师事务所因帮助安然公司进行财务欺诈而被判妨碍司法公正,最终宣告破产。

如此严厉的处罚,使得大公司在美国股市实施财务造假的情况并不多见。 不过,这并不意味着美国股市不存在财务造假。 事实上,花旗、摩根士丹利、美洲等一些世界级投行都被判犯有金融欺诈罪,不得不向安然破产的受害者支付高额赔偿罚款。

看到这里,我不禁想起了我们大的A股市场。 虽然我们也有一些上市公司涉嫌财务造假,但处罚的严厉程度远不及美国股市。 很多时候,我们只是简单地惩罚这些公司和个人,而不让他们付出更大的代价。 这导致一些公司在财务欺诈方面铤而走险。

当然,我们不能仅仅责怪这些公司。 毕竟,在资本市场生存下来是每个公司的责任。 在这个过程中,一些企业可能会因为各种原因走上财务造假的道路。 但作为投资者,我们需要时刻保持警惕,学会保护自己的利益。

在本文的最后,我想说的是:作为投资者,我们需要时刻保持清醒的头脑。 在选择投资对象时,需要进行充分的调查研究。 同时,我们还需要了解不同市场的监管政策和文化差异。 只有这样,才能更好地维护自身利益和资本市场的健康运行。

最后我想问大家一个问题:您认为美国股市的监管措施值得学习和借鉴吗? 请在下面的评论中告诉我们您的想法!