神秘的盖子就像是一个谜。 除非打开,否则里面隐藏的秘密永远不会被揭露。

近日,华泰资产首席经济学家王军在接受联合早报采访时指出:“对IPO的严格监管是一把双刃剑,短期内可能对二级市场投资者有利,但如果持续下去,牺牲一级市场金融家的利益,从长远来看,这一成本将对两个市场都造成损害。”

这一说法的背景是在IPO的严格监管下发生的。 相关利益方纷纷跳出来指责证监会的问题。 华泰资管王军如此胡言乱语,华泰证券立即宣称华泰资管公司是华泰保险集团旗下公司。 与华泰证券旗下华泰上海资产管理公司不存在关联关系。

这种事情发生得很快,足以证明股东集体注销账户的舆论风暴对相关券商的影响是很大的。 对于那些黑心中介证券公司,必须更换。

期间,因为中信证券事件被曝光,不少网友和投资者集体注销账户,让证券公司不安。

➣华泰证券澄清,但华泰在IPO问题上真的干净吗?

这一事件的澄清需要几天时间。

华泰资产首席经济学家王军在接受联合早报采访时特别指出:“对IPO的严格监管是一把双刃剑,短期内可能对二级市场投资者有利,但如果继续牺牲一级市场金融家的利益,从长远来看,这一成本将对两个市场都造成损害。”

华泰资产王军也提醒:“目前我国资本市场比较脆弱,很难完全实现一级市场和二级市场的共同繁荣,如何平衡两个市场的关系需要巧妙经营” ”。

此次事件的背景是,近期IPO发行严格审核监管下,连先正达撤回650亿元上市申请,相关团体特意找媒体采访发声,意在利用舆论扭转此前的局面。严格审查IPO; 他也明确表达了自己的观点。 一级市场不可能和二级市场一起繁荣。 严格审查从长远来看会牺牲一级市场金融机构的利益。

如果完全站在一级市场,当然会激起投资者的愤怒,从而导致华泰证券无故被注销。 华泰证券也很快做出了回应,并联系了相关文章的发表者。 并向各平台下发退市沟通函。

对于大多数券商来说,活跃开户股东的数量就是他们的生计。 由于这种方法可以有效地相互制衡,有用的话就多用一些。

华泰证券旗下子公司4月6日清明假期最后一天的仓促表态,也证明这种方式是投资者为数不多的能够有效制衡券商中介的方式之一。

华泰证券子公司华泰证券(上海)资产管理有限公司于2024年4月6日表示:

华泰证券(上海)资产管理有限公司(简称“华泰证券资管”)是华泰证券股份有限公司的子公司,与“华泰资产管理股份有限公司”不存在关联关系。 华泰保险集团股份有限公司的子公司; “华泰资产管理有限公司员工王军的言论与我公司无关。

现在每个券商都害怕成为下一个中信证券。 中信证券在IPO发行中做了那么多恶事,但在这个市场上,有多少券商是无辜的?

至于今日辟谣的华泰证券,其此前的所作所为,曝光后经得起多方审视。

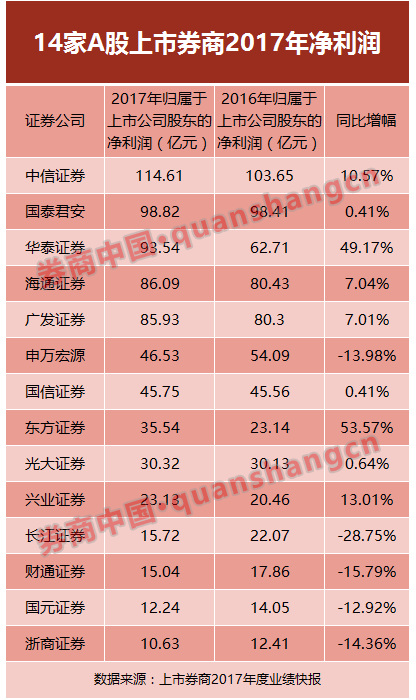

华泰证券的投资业务曾是其“王牌”业务,与中信证券、中信建投、中金公司并称为“三合一”。 虽然现在华泰证券已经明显落后,2023年IPO主承销名次跌至第六位,承销商数量在20家左右。

早在2019年12月,硕石生物就在科创板成功挂牌。 在IPO成功之前,2019年1月,华泰系就曾受益于一次“意外投资”。

招股书显示,2019年1月17日,硕石生物股东张旭与华泰健康一号、华泰健康二号、道兴投资签署《股权转让协议》,同意转让其持有的1.84%股份。公司。 0.13%股权分别转让给华泰健康一号、华泰健康二号; 0.03%股权转让给道兴投资。 转让价格为3.86715元,估值为17亿元。

华泰大健康一号和华泰大健康二号均成立于2016年12月,普通合伙人和执行合伙人之一为华泰紫金投资有限公司,而华泰资本投资由华泰证券100%持股; 另一家道行投资成立于2017年,执行合伙人是周明。 普通合伙人包括曹群、周明等10名工作人员,均来自紫金投资。

最终,在招商证券的承销保荐下,这家主营体外诊断试剂的公司最终于12月5日实际募集资金约6.85亿元,发行价为46.78元/股。 2019年,上市首日。 收盘价为54.88元。

不到11个月,华泰证券在一级市场进行“突击投资”,获利离场。 不到11个月的时间,其3400万元的投资变成了约4825万元,利润达41.91%。 二级市场大家都要吃股民的肉。

2021年12月上市的诺维信也存在问题,华泰证券是其保荐人和承销商。 IPO前进行“突击投资”,通过自产自销快速完成上市征程。

根据招股书,2019年3月20日,华泰健康一号、华泰健康二号、道兴投资再次以“意外持股”的方式收购其部分股权。 华泰集团再次以263.82元入股。 按该价格计算,投资约7880万元,另一家道兴投资投资118.22万元。

最终,在主承销商华泰证券的保荐下,于2021年11月15日迅速登陆A股资本市场。

这些还不是华泰证券IPO发行“突击投资”的全部。 作为此前与中信证券、中信建投、中金公司并称为“中国三巨头”的公司,也是IPO保荐的大户。

只有把问题挖出来,才能有效解决问题。 如何防止这些券商中介,即作为保荐人和承销商,作为一级市场“突击股”的利益集团,不仅能喝二级市场的血,还能利用保荐费,最好两个世界的。

最终受伤的可能只有我们普通二级市场投资者。

➣写在最后

此次喊冤的华泰证券,在此前的IPO保荐中也曾担任一级市场相关受益人。 更夸张的是,它“生产和销售自己的产品”并保荐其投资的IPO,还能盈利。 赞助费。

保荐人和承销商既是想要进入的公司的看门人和收费者,这些好处来自于申请IPO的公司。 他们真的能守门吗?

没有人会说他们太高贵了。 有些问题只是没有暴露出来。